引言

中國人民銀行近期提出研究推進《存款保險法》立法工作,此舉標誌著中國金融安全網建設進入深化階段。作為全球第二大經濟體,中國自2015年實施存款保險制度以來,已形成覆蓋所有吸收存款銀行業金融機構的保障體系。此次立法動向不僅關乎數十萬億居民儲蓄的安全邊際,更涉及金融風險處置機制與市場化退出路徑的制度化設計。本文將從法律框架完善、風險防控升級及國際經驗借鑑三方面剖析其深層意義。

—

一、法律框架完善:從行政規章到國家立法

現行《存款保險條例》屬國務院行政法規層級,存在賠付標準僵化(如50萬元限額自2015年未調整)、早期糾正權限模糊等侷限性[1]。立法升級後可望明確三項核心機制:

此舉將與《商業銀行法》《企業破產法》形成銜接閉環,解決現行制度下司法重整程序與行政處置並存的矛盾。

—

二、風險防控升級:構建全週期管理鏈條

從近期人行政策組合觀察(如2024年9月預告降準0.5%、逆回購利率下調0.2%[2]),貨幣寬鬆週期疊加不良貸款壓力(部分區域中小銀行不良率突破3%),亟需存保制度發揮「穩定器」功能。具體體現在:

– 早期介入標準量化:通過CAMELS評級系統動態監測資本充足率、資產質量等指標;

– 數字化預警平台建設:整合4000餘家參保存款類機構的流動性數據實時監測;

– 壓力測試常態化:模擬極端情境下的賠付能力儲備(當前基金總額約800億元)。

值得注意的是,《2024年度報告》顯示主要商業銀行通過壓降存款付息率(同比降0.15個百分點)優化負債結構[3],這為存保基金的可持續運作創造有利條件。

—

三、國際經驗鏡鑑:「付款箱」到「損失分擔者」的角色進階

比較美歐成熟模式可發現三大趨勢值得關注:

| 國家 | 賠付上限 | 費率區間 | 危機處置權限 |

|————|—————-|————|———————–|

| 美國(FDIC) | $25萬美元 | 1-40基點 | 可直接接管問題機構 |

| EU(EDIS) | €10萬歐元 | 0-30基點 | 需成員國協同決策 |

| *中國(擬)* | *待調整* | *差異分檔* | *有限度司法優先權* |

特別在2008年金融危機後,「生前遺囑」機制被廣泛採納——要求系統重要性銀行預設自救債券發行計劃[4]。這種市場化處置理念或將影響中國立法取向。

—

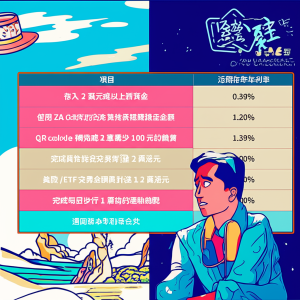

隨著粵港澳大灣區跨境理財通擴容至私募基金領域,「一行兩會」監管協同難度提升。《存款保險法》若能在跨境資金流動異常情形下設定臨時性保障條款(如港幣定存最高3.1厘產品納入覆蓋範圍[5]),將有效維護區域金融穩定。未來需警惕的是過度保障可能削弱市場紀律——這需要精準平衡「零擠兌恐慌」與「適度風險定價」之間的微妙關係。

—

[1]: 《存款保險條例》實施九年來首次啟動重大修訂程序

[2]: 《人行幣策》表列人民銀行貨幣政策一覽,鉅亨網2025/05/06

[3]: HKEX披露文件顯示主要商業銀行成本收入比同比下降2.04個百分點

[4]: FDIC在2008年後獲得有序清算授權(OLA)

[5]: HKET報道香港五家银行提供12個月港元定存最高3.1厘,2025/04/24

資料來源:

[1] www.etnet.com.hk

[2] wealth.hket.com

[3] news.cnyes.com

[4] www1.hkexnews.hk

[5] www.hkexnews.hk

Powered By YOHO AI